- 房貸會拉聯徵嗎?

會的!透過金融機構申請貸款,房貸聯徵是必須的 ;銀行必須透過聯徵評估身為陌生人的您信用狀況! - 買房子簽約後,申請房貸何時下來,流程中的房貸聯徵要多久?

房貸申請聯徵要5-10天左右,整個房貸申請完成小編自己2024年1月的房貸送審經驗是1個月多左右,前提是文件填寫送審順利沒有需要補件,如果要補件或有聯徵回查就可能會拖到2個月才完成審核! - 買房人的信用評分要多少以上房貸審核過關機率或額度就相對較大?

根據FICO統計信用分數670分以上大部分都會過審,但不是保證100%會過唷!

在購買房屋的過程中,房貸的申請並非一帆風順,其中一個關鍵因素就是房貸聯徵。本文將帶你了解房貸聯徵是什麼、影響房貸申請成功率的因素,以及應對房貸聯徵回查的相關知識。

精選內容

房貸聯徵是什麼?

「房貸聯徵」(英語:mortgage pre-approval),借款人對於銀行來說就像是陌生人,銀行或金融機構要怎麼評估是否要借錢給一個陌生人,就必須要和聯合中心申請借款人的信用報告,這份報告就會決定銀行是否要借款給您的重要依據。所以金融機構撥款的時候會參考的重要指標就是「聯徵紀錄的信用評分」,這就是聯徵重要的意義!

如果信用報告分數夠,那借款人申請房貸的第一步就達到了!

| 房貸聯徵 | 說明 |

|---|---|

| 目的 | 初步審查,判斷借款人能否值得信任並有能力還款 |

| 效力 | 不等於最終申請房貸結果 |

| 作用 | 快速明確借款人資訊,促進更快的房屋交易 |

房貸聯徵信用報告內容有哪些訊息?

買房過過程中的房貸聯徵紀錄的資訊,會包含以下項目:

借款資訊

- 借款總餘額資訊

- 債務訊表

- 逾期、催收或呆帳紀錄表

- 保留期:3~5年

信用卡資訊

- 信用卡持卡紀錄

- 信用卡繳款資訊

- 信用卡帳款總餘額資訊

- 保留期:6個月~7年

票信資訊

- 存款不足退票資訊表

- 票據拒絕往來資訊表

- 保留期:6個月~3年

查詢紀錄

- 一年內被查詢紀錄

- 一年內當事人查詢紀錄

- 保留期:1年

其他資訊

- 附加信息資訊表

- 債務轉讓資訊表

- 保留期:6個月~10年

上述提到的保留期,也就是如果超過保留期,這筆紀錄就會被消除,所以如果有不好的紀錄存在,又不急著申請貸款,建議超過保留期之後再去申請貸款,會比較好唷!

如果要知道整份報告呈現或更詳細還有哪些資料,可以前往觀看這篇文章

>>【聯徵紀錄怎麼看?】<<

房貸聯徵要多久?

只要房貸申請人資料準備充分,銀行審核流程約5-10個工作天,也就是兩星期內差不多就會完成審核,申請人就會收到結果通知。

但是通常大家都是第一次申請,往來詢問如何準備申請文件,接銀行照會電話之類的,還有補件都是要時間,所以整體來說從送件到收到結果通知以及銀行放款,小編自己的申請房貸時間經驗是1個月左右。

房貸聯徵次數會影響申請成數嗎?

沒錯,房貸聯徵次數太多是會影響貸款的!

當你三個月內向不同銀行申請聯徵,次數越多,就越會影響你的貸款申請,不管是房貸還是信貸,因為金融機構會有疑慮,比如:為什麼之前的銀行都沒有過審呢?是否有什麼原因?借錢給你風險好像很高?

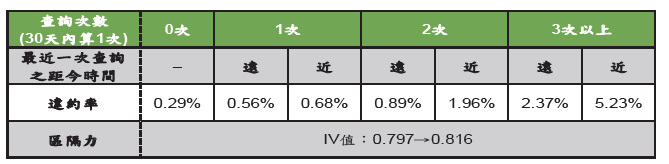

畢竟銀行也是會擔心被倒債的,怕你無法還錢!根據第六版個人信用評分模型依據(如下圖)可以看到,聯徵次數越多的狀況違約率越高!

那房貸聯徵幾次才不會算太多呢?建議三個月內3次以內比較安全,這也是現在網路上公認的數字。

所以確認要挑哪一間銀行送審的時候,建議自己先口頭詢問房貸專員,請專員提供一些資訊做參考比較,這樣銀行就不會調閱你的聯徵資料而影響房貸!

以下是一個可能影響貸款申請的聯徵次數表格及建議次數:

| 聯徵次數 | 影響程度 | 建議次數 |

|---|---|---|

| 0-1 次 | 對貸款申請無影響 | 最佳 |

| 2-3 次 | 輕微影響 | 建議控制在此範圍內 |

| 4-5 次 | 中等影響 | 建議減少次數 |

| 6 次以上 | 重大影響 | 建議避免多次查詢 |

房貸審核同時送2間銀行的影響?

這個問題其實也是同理聯徵次數增加影響,房貸審核同時送2間銀行的影響主要有以下兩點:

- 聯徵次數增加:

聯徵中心會在信用報告上註記金融機構查詢紀錄,也就是俗稱的「拉聯徵」。如果在短時間內向多家銀行申請房貸,聯徵次數就會增加。一般來說,聯徵次數過多,會讓銀行認為借款人有資金需求,進而提高放款風險。 - 核貸條件可能變差:

如果同時向多家銀行申請房貸,銀行可能會認為借款人有信用上的疑慮,進而降低核貸條件,例如提高利率或降低貸款成數。

房貸聯徵的信用分數要多少才會過審?

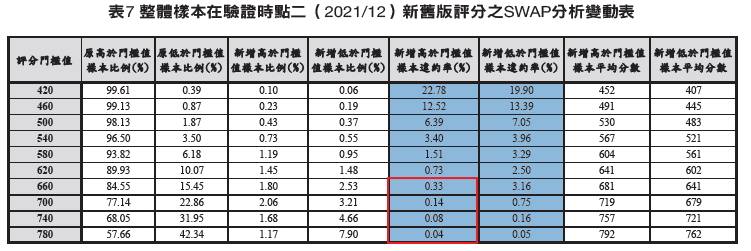

根據聯徵中心目前第六版個人信用評分模型依據(如下圖),可以了解670分以上是最好的,因為幾乎沒有什麼違約率,相對銀行或其他金融機構也較放心!

我們了解一下信用分數的分級,房貸聯徵申請的信用分數針對申請借款難易度整理如下表:

| 信用分數 | 房貸申請難易度 |

|---|---|

| 暫時無法評分者 | 申請借款容易被拒絕 |

| 固定評分者 | 申請借款容易被拒絕 |

| 400分以下 | 非常困難,可能無法獲得批准 |

| 400-600分 | 需要額外審核,申請可能會被拒絕 |

| 600-800分 | 較容易獲得批准,但仍需符合其他條件 |

| 800分以上 | 申請成功率高,還有較高機會獲得好一點的利率 |

房貸聯徵的審核分數是影響房貸申請成功率的重要因素之一。一般來說,信用分數越高,申請房貸的難度就越低。

房貸聯徵分數太低,審核沒過怎麼辦?

如果信用評分400或600房貸審核沒過,可以先向銀行了解原因,並針對原因進行改善。

例如,如果信用評分過低,可以嘗試以下方法來提高信用評分:

- 按時繳納貸款和信用卡帳單

- 避免申辦過多信用卡

- 保持良好的信用紀錄

- 目前有的其他債務先還清

此外,也可以嘗試向其他銀行申請房貸,或尋求代辦房貸的協助,比如增加保人,但如果時間緊急,可以朝向合法融資公司詢問,也是一種路徑。

小小建議.如果不希望拿到房貸聯徵結果不好,建議可以先自行線上向聯合中心申請聯徵紀錄,自己申請的紀錄不會被算在"房貸聯徵次數"裡面唷!就可以知道自己的信用評分多少,再來決定是否要向銀行申請貸款或請教房貸專員目前的信用評分有什麼其他補救方式讓銀行好過貸款!

如果想知道如何自己查聯徵,可以前往觀看

>>個人聯徵查詢5種方法<<

小心被退件,房貸聯徵回查是什麼?

「房貸聯徵回查」是銀行或金融機構在審核房貸申請時,會對借款人的財務狀況進行再次核查,以確認申請人的信用狀況是否與核貸時一致。。

這可能包括查詢借款人的工資收入、財務資產、房屋估值等信息。如果出現不一致或問題,例如新增債務或信用瑕疵,可能會導致房貸申請被拒絕或者延遲批准。

以下是一些可能會導致房貸被退件的行為:

- 遲繳或繳不出貸款和信用卡帳單

- 申辦過多信用卡

- 申請信用貸款或其他貸款

- 信用卡遭停卡或呆帳

因此,在房貸核貸後,應注意不要出現任何會影響信用狀況的行為,以免被銀行退件。

房貸聯徵是房貸申請的重要流程,借款人應做好準備,以提高房貸申請成功率。

「房貸聯徵要多久」根據我們的了解,通常需要5至10個工作天完成,但整個房貸申請流程可能需時更久,一般約一個月左右。此外,房貸聯徵次數和申請成功率有著密切的關係,過多的聯徵次數可能會影響貸款申請的結果。

因此,建議在申請房貸之前,仔細評估自己的信用狀況,避免過多的聯徵查詢,以提高貸款申請的成功率。